|

|

|

/ - 搜文章

|

估算当前平仓线以下市值规模约为9351亿元

估算当前平仓线以下市值规模约为9351亿元

当前市场总体处于震荡寻底阶段,外部面临不确定因素依然较多,联储鹰派加息将进一步加剧全球美元流动性收缩预期,部分过度加杠杆的新兴经济体将承压;中美贸易摩擦仍有反复;信用违约风险延续致社融剧减,考虑到决策层对去杠杆态度依然坚决,货币政策暂时尚未出现转向迹象,表外和债券融资持续收紧,三季度经济仍将阶段性承压;国内过高的流动性预期和当前资金面紧平衡矛盾难以调和, A股市场资金面偏紧。

我们建议6月首先立足于防御,增强配置石油化工、公用事业,必需消费品等,等待风险因素明朗或政策出现有利于流动性或风险偏好的变化。

风险提示:1.中美贸易摩擦加剧;2.流动性风险;3.欧洲政治风险升级

正文1.当前股权质押风险评估与结构特征

本周,联储如期加息、中美贸易摩擦升级、市场继续调整,受5月地产数据改善影响,地产链上市公司呈现反弹,钢铁(3.08%)、房地产(1.02%)、家用电器(0.95%)等行业表现相对较好。

我们维持认为当前市场总体处于震荡寻底阶段,面临不确定因素依然较多,投资者仍需要立足于防御,等待风险因素明朗或政策出现有利于流动性或风险偏好的变化。

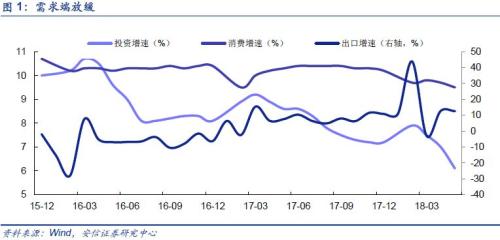

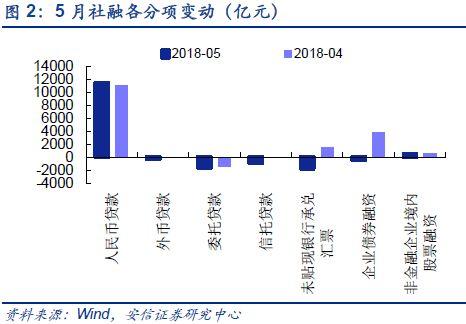

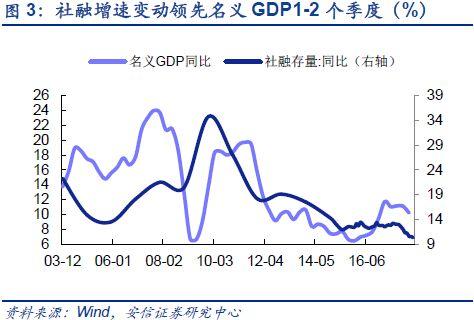

5月经济数据显示,地产韧性仍在,但需求总体放缓。本周公布的5月投资、消费和出口数据都有所回落,其中固定资产投资增速6.1%,较前月下降0.9个百分点,创2000年以来新低,社会消费零售同比增长9.5%,较前月下降0.2个百分点。创2017年2月以来新低,出口金额同比增长12.6%较前月下降0.1个百分点。5月新增社融规模仅为7608亿,其中表外融资减少4215亿元,债券融资减少434亿元;存量社融同比增速10.3%,较前月下降0.2个百分点。考虑到当去杠杆态度依然坚决,货币政策暂时尚未出现转向迹象,债券市场风险暴露仍将继续,叠加表外融资回表的延续,这也将制约未来社融增速。

一系列经济金融数据一定程度上体现了居民部门加杠杆的后遗症,同时也显示经济整体在贸易摩擦和金融去杠杆背景下有一定程度的下行压力。

2018年6月15日,美国政府依据301调查单方认定结果,宣布将对原产于中国的500亿美元商品加征25%的进口关税,其中对约340亿美元中国输美商品的加征关税措施将于7月6日实施,对其余约160亿美元商品的加征关税措施将进一步评估后敲定。此外,美国将加强对获取美国工业重大技术的相关中国个人和实体实施出口管制,并采取具体投资限制,拟于2018年6月30日前正式公布相关措施。

对此,我国商务部迅速做出回应,决定对原产于美国的大豆等农产品(5.80 -8.08%,诊股)、汽车、水产品等进口商品对等采取加征关税措施,税率为25%,涉及2017年中国自美国进口金额约340亿美元。上述措施将从2018年7月6日起生效。

美国总统特朗普周五在声明中称,中国的任何报复行动将会遭遇新的关税,他威胁对价值1,000亿美元的中国商品加征关税,但美国尚未公布具体商品清单。

我们一直认为,中美贸易摩擦问题具有长期性和反复性,考虑到中美关系的复杂性、美国的诉求尚不明朗,态度多变,目前中美对经贸问题的分歧和具体进展尚不明朗,考虑到美国政治机制,这个磋商过程在中期选举形势明朗前也可能还会存在一定反复。另外一方面,需要注意中国具体增强对美国进口的相关手段,也可能会被欧盟等其他方面要求同等对待。

近期由于市场流动性偏紧,叠加中美贸易摩擦反复,风险偏好整体回落。部分多数投资者担心市场资金面压力之下,个股的股权质押风险压力有所加大。我们通过相关数据进行分析对比,探究当前股权质押的规模、分布以及安全边际等问题。

整体来看,在金融去杠杆背景下,增量股权质押规模有限,但是存量股权质押压力明显加大,我们估算当前平仓线以下市值规模约为9351亿元,较年初的4593亿元增加103.6%,如果市场再下跌10%/20%/30%,平仓线以下市值规模将增加3057亿/6129亿/10153亿元。50-100亿市值上市公司高质押率情况较为集中,行业方面,综合、传媒、农林牧渔、纺织服装和电气设备等行业平仓线以下市值占比较高。

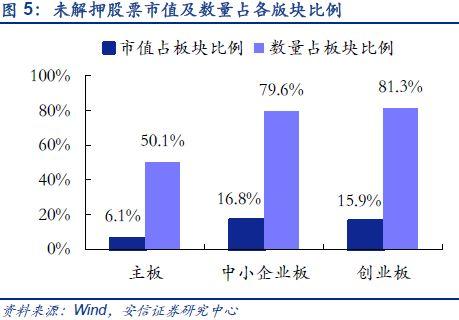

1.1.股权质押现状:中小创未解押比例相对较高

当前有未解除股权质押的上市公司较年初数量有所上升,但是质押市值有所下降,市值占比与年初基本持平,整体来看,在金融去杠杆背景下,股票质押规模并未明显扩大。当前未解除股权质押的上市公司为2349家,较年初的2270家增加79家,按现价计算未解押总市值为5.09万亿,较年初的5.57万亿元缩减0.48万亿,占A股总市值的8.61%,较年初的8.77%小幅下降0.16个百分点。

从板块分布角度看,主板有未解押股票的公司共1015家,市值为2.68万亿,占主板总市值比例5.51%;中小板有未解押股票的公司共736家,市值为1.59万亿,占中小板总市值比例为15.0%;创业板有未解押股票的公司共598家,市值为0.72万亿;占创业板总市值比例为13.86%。

需要提醒的是 wind数据库产品 - 股票质押中股权质押/解押数据是根据上市公司披露的日常股票质押/解押公告来加工,是对特定时间区间内发生的股权质押时间进行统计,但是,也存在上市公司的股东实际上已经解除质押但却未披露相应的解押公告的情况,此种情况因未披露相应的解押公告而暂不做解押处理,因此依据wind数据得到的未解押市值可能存在高估。

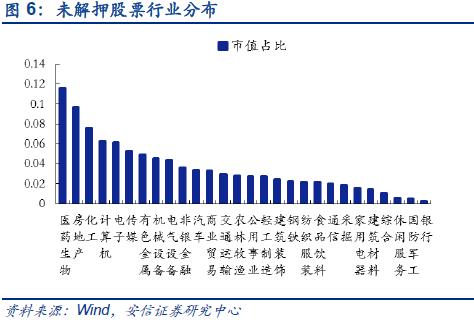

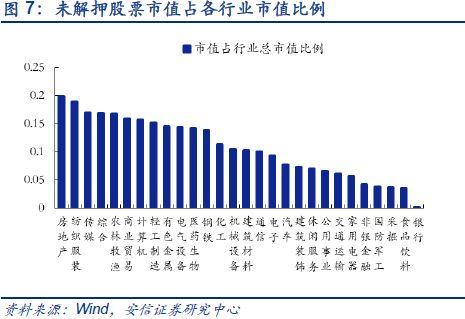

从行业分布角度,生物医药行业质押比例提升明显。目前,未解押股票市值排行前五的行业为有医药生物(5773.46亿元)、房地产(4930.29亿元)、化工(3772.5亿元)、计算机(3099.17亿元)、电子(3050.73亿元),质押市值占行业总市值排名前五的房地产(19.81%)、纺织服装(18.84%)、传媒(16.96%)、综合(16.73%)、农林牧渔(16.73%)。

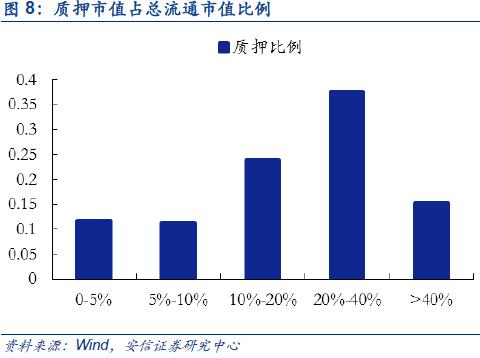

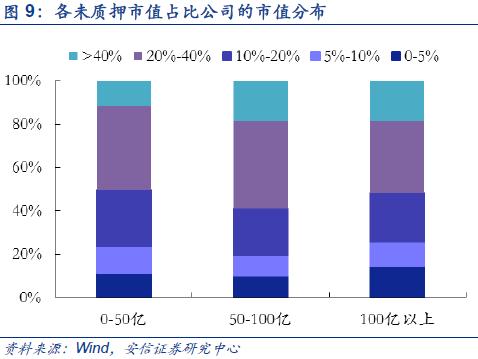

从质押市值在标的总流通市值的占比角度,高质押相对集中在50-100亿市值的公司。A股市场中质押比例小于5%的共有276家,占总公司数的11.75%,质押比例区间为5%-10%、10%-20%、20%-40%的公司数占比分别为11.28%、24.01%、37.59%,大于40%的公司占比为15.37%。同时,高未解押股权市值占比较高的公司相对集中于50-100亿的公司,其中质押比例在40%以上的公司占市值50-100亿数量比例为18.79%,远超标准比例14.34%;质押比例在20%-40%的公司占市值50-100亿数量比例为39.97%,也超过标准比例39.04%。

1.2.敏感性分析:中小板质押平仓压力上升较快

警戒线和平仓线作为两个重要的风险参考指标,反映了板块、行业或个股面临的安全边际空间(提示:以下敏感性分析仅作为数据参考,并非与实际情况完全一致)。当前跌破警戒线但未跌破平仓线市值为:4385亿(主板)、1350亿(中小板)、346.亿(创业板),跌破平仓线市值为:5718亿(主板)、2929亿(中小板)、704亿(创业板),分别较年初增加54%(1998亿)、524%(2459亿)和74%(301亿)。

进一步的,我们以质押股权的当前市值为基准做三级敏感性分析,分别为所有个股相对之前价格下跌10%、 20%、30%,可以看到(以下市值计算为跌后股价):

跌 10%:跌破警戒线但未跌破平仓线市值为:4313亿(主板)、1447亿(中小板)、532亿(创业板),跌破平仓线市值为:7901亿(主板)、3651亿(中小板)、856亿(创业板)。

跌20%:跌破警戒线但未跌破平仓线市值为:4455亿(主板)、2056亿(中小板)、601亿(创业板),跌破平仓线市值为:9998亿(主板)、4264亿(中小板)、1218亿(创业板)。

跌30%:跌破警戒线但未跌破平仓线市值为:2373亿(主板)、2062亿(中小板)、655亿(创业板),跌破平仓线市值为:12383亿(主板)、5530亿(中小板)、1591亿(创业板)。

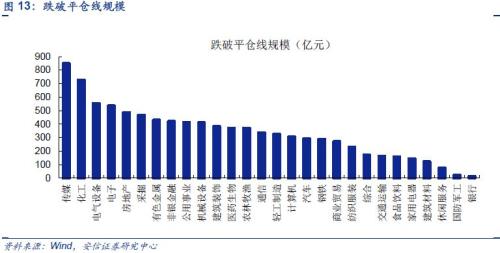

分行业看,当前跌破平仓线的市值占行业总市值比例最高的五个行业为综合(5.5%)、传媒(5.4%)、农林牧渔(4.3%)、纺织服装(3.9%)和电气设备(3.6%),市值最高的五个行业为传媒(850.07亿)、化工(728.36亿)、电气设备(554.25亿)、房地产(485.35亿)和采掘(466.88亿)。

另外一方面,需要关注的是电气设备(412亿),化工(400亿),机械设备(321亿),电子(317亿)和农林牧渔(285亿)等几个行业年初以来处于平仓线以下的市值规模迅速上升。

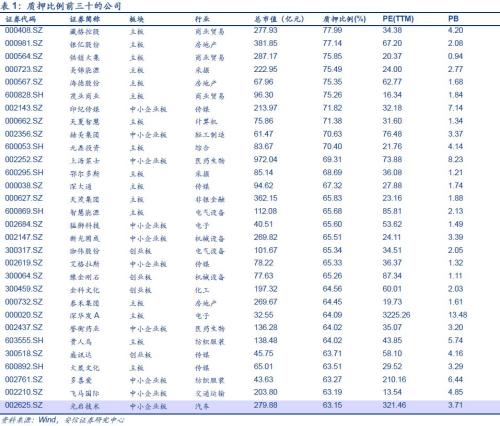

1.3.股权质押市值占比较大的公司

根据当前含未解押股权股票情况,目前质押股权市值占比最大的前30个公司。

总的来说,我们认为当前市场总体处于震荡寻底阶段,外部面临不确定因素依然较多, A股市场流动性环境趋紧,风险偏好处于低位。

我们建议短期首先立足于防御,增强配置石油化工,公用事业,必需消费品等。等待风险因素明朗或政策出现有利于流动性或风险偏好的变化。

站在中期角度,我们依然看好补短板推进,新经济投资周期开启,战略性看好创业板指数。行业重点关注军工、计算机、新能源汽车和智能制造等。

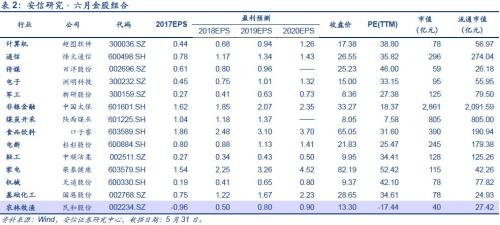

2.金股组合

注:本报告数据如无特别说明,均来源于wind。

|

相关文章

站内评论

|

最近更新

|